La Factura exenta de IVA, se utiliza en aquellos procedimientos que si deberían pagar impuesto, pero que se le exime de su cancelación por atribución legal. Ejemplo de ella son las prestaciones de servicios por educación, siempre que cumplan con las condiciones correctas, serán eximidas de la cancelación de IVA.

Recuerde, el IVA es un impuesto asociado la utilización de servicios y bienes la cual, tenemos que pagar. Todo dependerá la actividad que ejecute el autónomo, empresario o profesional.

El estatuto vigente sobre el IVA constituye, en el artículo 20, una serie de gestiones económicas que, por sus características, están exoneras de IVA. Todo dependerá de la actividad que vayas a desplegar, la factura podrá llevar o no este tipo de impuesto.

Conoces las facturas sin IVA

Este documento es muy significativo, ya que la compañía está exenta de IVA para distintas actividades, esto no significa que no le correspondas emitirla. Además, la exención de IVA no envuelve el que no debas cumplir con la retención del IRPF (Impuesto sobre la Renta de las Personas Físicas).

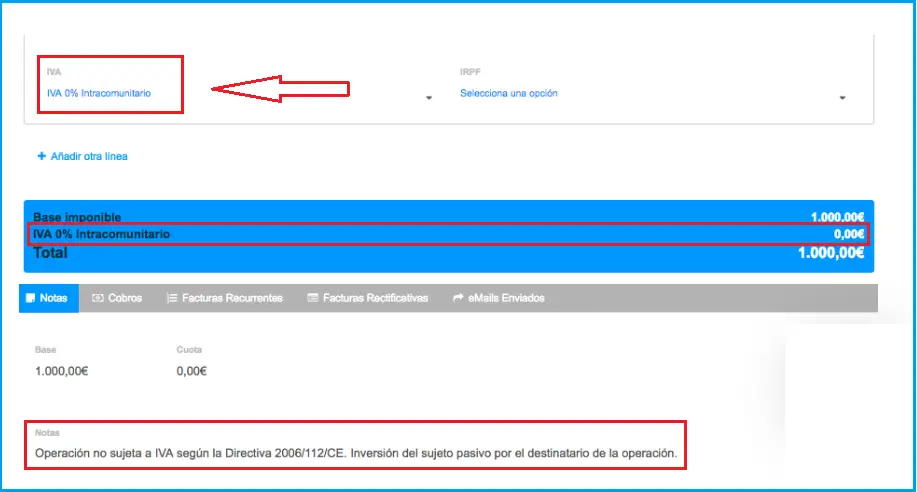

Las facturas Exentas de IVA deben ir cortejadas de una indicación donde se muestre que dicha factura se exime de IVA. Todo deberá estar reseñado al del artículo 20 de la ley 37/1992 del Impuesto sobre el Valor Añadido.

Por ejemplo, si se brinda a la asistencia a un adulto mayor, este es un servicio que está exento de IVA. Al diseñar la factura, deberá ilustrarlo con la siguiente condición: «Factura exonerada de IVA (artículo 20. Uno. 8º b – Ley 37/1992)».

Por último, son exclusivamente algunas actividades las que están exentas de este impuesto. En función de su carrera u oficio, podrás estar dado de alta en varias inscripciones al emitir sus facturas con o sin, exención de IVA.

¿Cuáles son las actividades exentas de IVA?

Existen varias actividades que quedan exentos de impuesto, las mismas son las que prestan u ofrecen servicio al público. La Agencia Tributaria es quien determina que servicios no debe someterse a este gravamen.

- Las diligencias hospitalarias y médicas están libres de IVA, ya que la normativa establece que la asistencia de expertos en medicina está exenta de este gravamen. Esta excepción incluye a estomatólogos y dentistas. No estarán incluidos los servicios de cirugía estética, acupuntura, meso terapia entre otras.

- Las acciones educativas, las actividades en centros educativos privados, públicos e incluso las clases particulares y los servicios proporcionados a deportistas. Están excluidas del pago del IVA.

- Las labores sociales, deportivas y culturales, son todas las actividades de tipo asistencial siempre que sea generada por una entidad sin fines de lucro. Esto incluye los servicios prestados por archivos, museos, bibliotecas, galerías o similares, están exentas de IVA.

- Los trámites financieros, algunas operaciones de entidad bancaria, están libres de este gravamen, como los créditos, préstamos y depósitos en efectivo. Así mismo, algunos servicios de intervención y mediación de estas operaciones.

- Las acciones de arrendamiento de viviendas, el traspaso de terrenos ordinarios no edificables o la otorgación de timbrados de curso legal en España. Los sellos de Correos que no superen el valor fiscal son exoneradas del impuesto.

- También se incluyen las asistencias periodísticas con medios impresos. Incluso, los servicios profesionales proporcionados por escritores, artistas plásticos, colaboradores literarios, dibujantes, entre otros.

- Los procedimientos y asistencias de servicios relativas a la capitalización, seguros, reaseguros.

La diferencia entre factura de exención y no sujeción

Es trascendente tener claro, cuál es la distinción entre la factura con exención de la de no sujeción. Por tal motivo, las normas que contienen la no sujeción son controles de carácter aclarativo e interpretativo. Mientras que, las pautas reguladoras de las exenciones son reglas imperativas o autoritarias.

Existen dos clases de exenciones, objetivas y subjetivas. En las subjetivas, se eximen del pago del impuesto a la persona que realiza la operación. En las objetivas, la exención va relacionada con el tipo de actividad desarrollada, va regida a una acción específica que el legislador quiere dejar sin tributación.

Las exenciones también pueden ser de carácter permanente o temporal, esto dependerá según su ámbito de permanencia en el tiempo. Aunque, en la mayoría de facturas repercuten o se le anexa el Impuesto del Valor añadido (IVA), existen algunas actividades exentas de la aplicación del gravamen.

Exenciones del IVA según el tipo de facturas

Debido a la diferencia que hace el IVA en la factura, sobre todo en lo que crea referencia a procedimientos fiscales y posibles deducciones. Es relevante, distinguir entre dos tipos de facturas: las exenciones plenas y las exenciones limitadas.

- Las facturas de exenciones plenas, son aquellos movimientos económicos que facilitan al autónomo, empresario o profesional que haya facilitado un servicio deducir el IVA. Por tal motivo, no tiene que reflejar ni soportar el tributo sobre el impuesto, igualmente, cuando haga una venta no deberá cobrar IVA.

Este tipo de exenciones plenas se emplean, esencialmente, a las tres siguientes áreas económicas:

- Entrega o concedes intracomunitarias de bienes.

- Procedimientos económicos asemejados a las exportaciones.

- Factura de exenciones del IVA limitadas, son procedimientos en las que no es posible descontar el IVA soportado. La empresa no conserva el tributo pero sí tiene que costear o sufragar los bienes requeridos para su producción, manufactura. Entre otras.

Se trata, de servicios culturales, bienes de segunda mano, pólizas de seguro o acciones en bolsa, etc.

- Existe el IVA soportado por la compañía, es el que se paga por los servicios y bienes adquiridos. En contraste del repercutido, es el que cobra a los clientes al vender su oferta. La diferencia de uno y otro importe es lo que se tiene que abonar o cancelar, en la autoliquidación del IVA.

Beneficios de la factura exenta de IVA

Los cálculos del IVA, por los gastos de empresa presumen un significativo ahorro y una forma segura de aumentar la fluidez para una compañía.

Como pauta general, todas las operaciones están atadas al IVA. Sin embargo, hay actividades que estará exoneras de forma total o parcial del impuesto. Lo cual le ofrece beneficios al empresario o autónomo, ya que, ni tiene que estar sacando o calculando el costo del IVA en su facturación.

Las implicaciones de las facturas con exenciones del IVA

Como ha notado, el hecho de que puedas exponer facturas exentas de IVA según la actividad realizada. Esto, presume una serie de consecuencias y contradicciones que pueden resultar confusas, especialmente en lo concerniente a la deducción del IVA soportado.

En la actualidad, constamos con las reglas y cálculos, como la prorrata del IVA, la cual nos auxilian al momento de minimizar los inconvenientes. Estás posibilitan la elaboración de las disminuciones del IVA soportado adecuado en los casos y acciones constituidas por la normativa vigente.

Recuerda, que si una operación se supone exonera de IVA, igual tendrás que emitir la factura pero detallando la exención y haciendo alusión al artículo 20 de la Ley del Impuesto sobre el Valor Añadido.

En conclusión la factura exenta de IVA es muy valiosa para los empresarios o profesionales al momento que deben entregar sus facturas antes hacienda. Por ese motivo, es necesario saber distinguir cuando una factura es con o sin IVA.

Queremos que toda la información aportada, le haya sido de mucha utilidad y beneficio, no dejes de exponer tu experiencia, Otros temas relacionados es Ejemplo de factura lo puede encontrar en este mismo blog.